Онлайн-кассы с 1 июля 2019 года

Добрый день! С 1 июля 2019 года вступил в силу Федеральный закон о применении контрольно кассовой техники при осуществлении расчётов в РФ.

Меня, как руководителя компании этот вопрос, конечно же, волнует, поскольку хочется как можно меньше иметь встреч и разговоров с контролирующими органами. По результатам предыдущих 2-х лет очевидно, что Система всё больше и больше хочет, да и может контролировать хозяйственную деятельность как юридических, так и физических лиц. Поэтому на данный момент выгодно "знать", чем "не знать". Конечно же, мы как компания поставили кассу онлайн гораздо раньше, чем 01.07.2019, но именно с этой даты и начинается ответственность, всё, что было до этой даты можно было назвать "генеральной репетицией". Ну по крайней мере для меня было именно так.

Я нашла интересную информацию, которая простым и понятным языком разъясняет руководителю кто должен работать с онлайн-кассой и кто не должен, как правильно начать работать с онлайн-кассой что бы не "нарваться" на штрафы. Как проверить свою онлайн-кассу

Надеюсь что эта информация окажется полезной для вас.

Как работать, чтобы не получить штраф?

Прочитав данную статью вы сможете:

- Разобраться с онлайн-кассами и избежать путаницы;

- Внести поправку в работу с кассовыми чеками, чтобы не нарваться на проверку;

- Выяснить, почему вас может оштрафовать налоговая, и исправить ошибки.

1 июля 2019 года завершился третий этап перехода организаций и предпринимателей на работу с онлайн-кассами. Основные требования, льготы, сроки и ответственность за несоблюдение правил закреплены в ФЗ «О внесении изменений в Федеральный закон "О применении ККТ"». Кому надо срочно скорректировать работу, даже если онлайн-касса уже действует, кто должен ее приобрести, а кому снова дали отсрочку? Подготовьтесь к проверкам заранее и изучите вопрос, чтобы не нарваться на новые штрафы.

Как изменить работу с 1 июля? Кто может работать без онлайн-кассы?

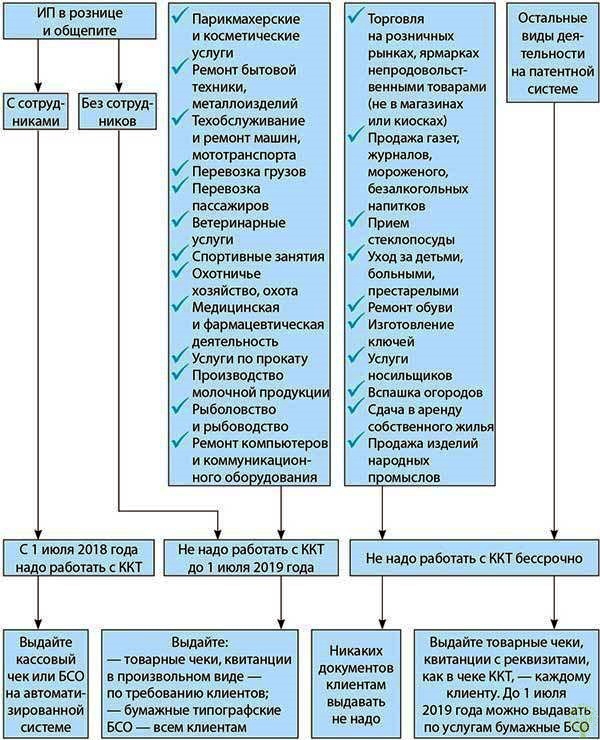

Чтобы не получить штраф от налоговой с 1 июля онлайн-кассы должны работать у всех, кроме:

- Индивидуальных Предпринимателей без работников, если они продают товары собственного производства или предоставляют услуги — кроме услуг общепита и вендинга. Например, парикмахеры, таксисты и т.д. (№ 129-ФЗ от 06.06.2019). Если ИП заключает трудовой договор с наемным сотрудником, то обязан в течение 30 дней подключить онлайн-кассу. Отсрочка для этой категории продлена до 1 июля 2021 года.

- Самозанятых.

- Индивидуальных предпринимателей на патенте, кроме некоторых категорий.

Подробнее — на рисунке.

Когда ИП на патентной системе переходит на ККТ

Источник: журнал «Упрощенка»

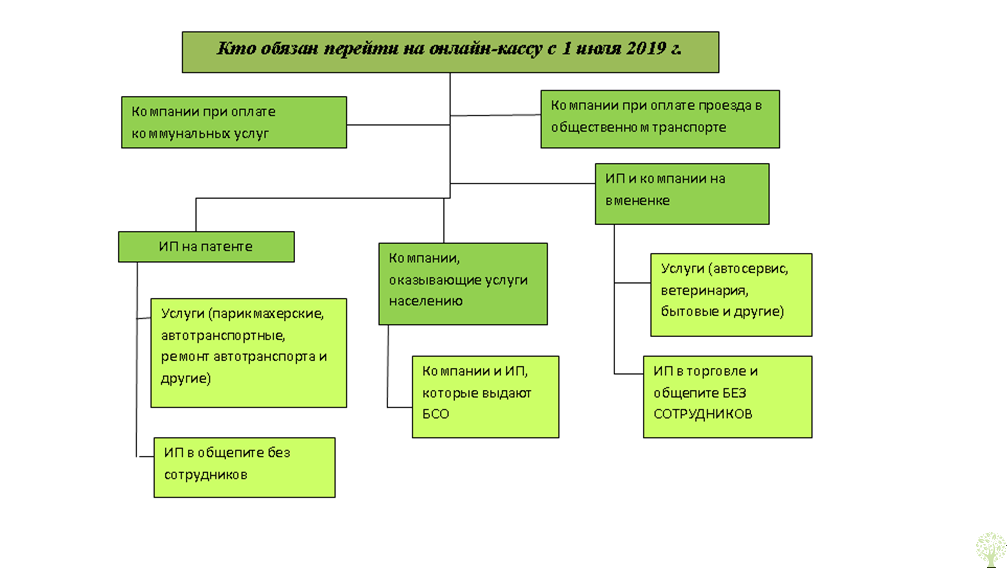

Кто должен купить онлайн-кассу?

На работу с онлайн-кассами должны перейти:

- Индивидуальные Предприниматели сферы услуг на ЕНВД и патенте;

- все индивидуальные предприниматели сферы торговли, общепита на ЕНВД и патенте с наемными работниками;

- налогоплательщики из сферы услуг на УСН;

- ИП в сфере вендинга без наемных работников.

Источник: журнал «Упрощенка»

Кто должен работать с кассой по новым правилам?

Для компаний, которые принимали от клиента оплату авансом, была отсрочка также до 1 июля 2019 года. Они могли выдавать чек только при оплате клиентом товара или услуги, но не выдавать при доставке или по факту оказания услуги. Теперь ситуация изменилась. Например, клиент покупает телевизор в интернет-магазине, вы выдаете чек на предоплату — как и раньше. Однако когда курьер — ваш или курьерской компании — доставит телевизор клиенту, он должен сформировать чек полного расчета. В нем необходимо указать ту же информацию, что и в чеке предоплаты, но изменить параметр «признак способа расчета». Вместо значения «предоплата» указать «полный расчет». В графе «метод расчета» вместо «безналичные» указать «авансовые», то есть зачесть оплату в счет ранее уплаченного аванса. В противном случае налоговая засчитает нарушение. Обратите внимание, что чек должен быть сформирован от имени той организации, в которой работает курьер.

Также 6 июня 2019 года принято новое послабление для общественного транспорта и интернет-магазинов. Кондукторы и курьеры могут не носить с собой кассу, а предоставлять клиенту электронный ККТ-чек. Чек можно будет «выдать» клиенту в виде QR-кода. Работник компании покажет код на телефоне, а покупатель считает его на своем устройстве. Это сократит затраты компаний на оборудование, так как она, например, сможет купить одну кассу, через которую чеки удаленно смогут выдавать все сотрудники.

Какую информацию включить в чек?

Поскольку с начала года нельзя пользоваться форматами фискальных документов версии 1.0, а только 1.05, то в чеке указывайте код товара, если он попадает под систему маркировки.

Кроме того, введены новые поля, которые необходимо указывать при расчетах с покупателями юридическими лицами. Для товаров, которые не подлежат обязательной маркировке, в кассовом чеке необходимо указывать код ТН ВЭД — код товарной позиции в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, к которой относится данный продукт. Если товар поступил из-за границы, нужно дополнительно указать код страны происхождения и номер грузовой таможенной декларации (ГТД). Так покупатель сможет видеть, что товар растаможен, а налоговая — добиваться уплаты таможенных пошлин.

В b2b-сделках в чек добавляйте дополнительные поля:

- ИНН покупателя

- Ф.И.О. представителя покупателя.

При этом, если продаете или покупаете услуги онлайн — бронируете гостиницы онлайн, оплачиваете или продаете услуги связи или рекламу — можете отказаться от счета-фактуры. Электронного чека будет достаточно.

Пример. Важное отличие нового порядка работы в том, что в чеке продавец должен указывать все товары и услуги, которые получил клиент. Например, в ресторане обычно приносят пред-чек, в котором подробно указывают позиции меню и стоимость. Теперь в каждом фискальном чеке необходимо делать так же, а не показывать только итоговую сумму. По аналогии: если вы покупаете билет в театр, там должны быть написаны: спектакль, дата, время и категория билета — чтобы точно понимать, за что именно вы заплатили. 54-ФЗ строго определяет список обязательных реквизитов (таблица). Если не указать в чеке хотя бы один или указать неправильно — документ будет считаться недействительным, а компанию могут оштрафовать на сумму до 10 тыс. рублей за каждый факт нарушений.

Что продавец должен указать в чеке?

|

В этом чеке отмечены реквизиты:

|

Могут не указывать на чеках наименование и количество купленных товаров или услуг только индивидуальные предприниматели, которые используют ПСН, УСН и ЕНВД. Исключение — те, кто торгует подакцизными товарами. Такое послабление для малого бизнеса действует до 1 февраля 2021 года (ФЗ от 03.07.2016 N 290-ФЗ). После этой даты они должны работать, как остальные предприятия.

Почему придется заплатить штраф, даже если онлайн-касса работает?

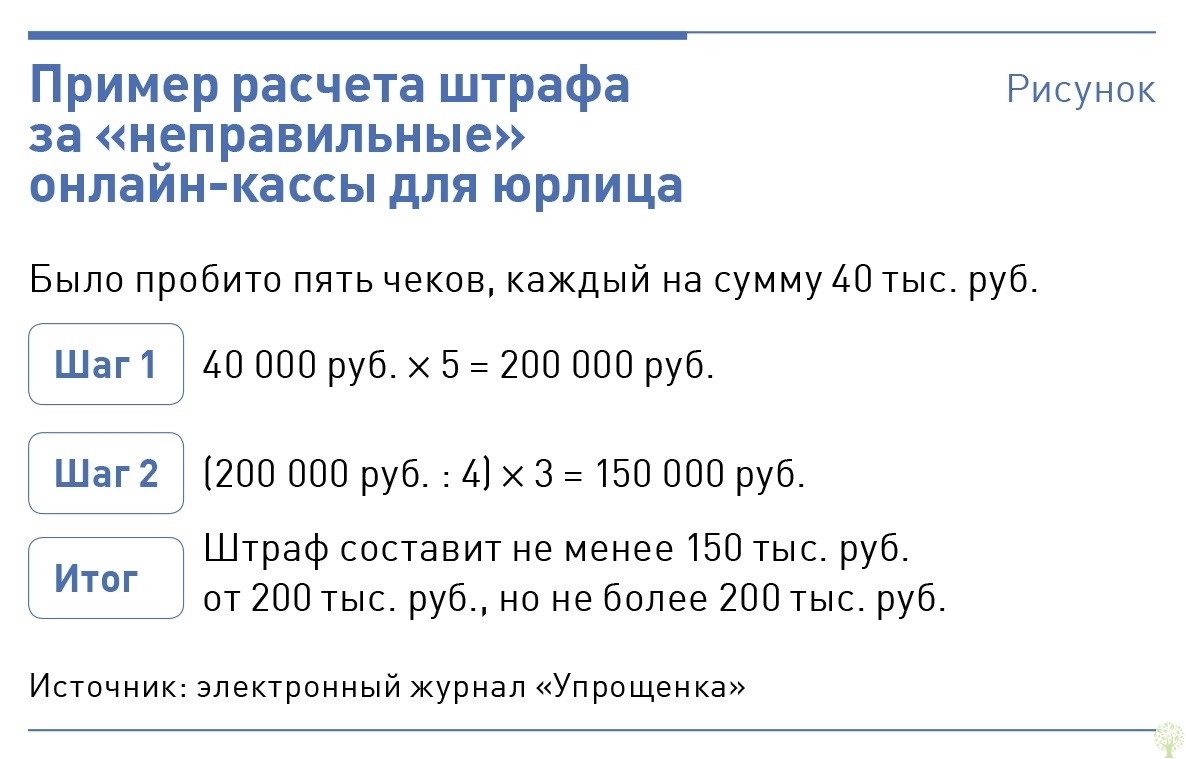

Отказ от установки онлайн-кассы или неправильное ее использование приведет к штрафам (таблица) для ИП до 50 процентов от суммы расчета, который провели без онлайн-кассы, но не менее 10 тыс. руб. Для компании — до 100 процентов от суммы расчета, который провели без онлайн-кассы, но не менее 30 тыс. руб. (рисунок).

Какие штрафы грозят компании?

|

Вид нарушения |

Размер штрафа |

|

|

Для ИП |

Для организаций |

|

|

Неприменение ККТ |

• 25-50% от суммы расчета, но не менее 10 тыс. руб. |

• 75-100%, но не менее 30 тыс. руб. |

|

Повторное неприменение ККТ, если в совокупности сумма расчетов составляет 1 млн. рублей или более |

В отношении официальных лиц применяют дисквалификацию на срок от одного года до двух лет. В отношении ИП и юридических лиц — административное приостановление деятельности на срок до 90 суток. |

|

|

Кассовая техника зарегистрирована ненадлежащим образом, используется неподходящий фискальный накопитель, нарушен порядок применения или формат фискальных данных. |

• От 1,5 до 3 тыс. руб. |

• 5-10 тыс. руб. |

|

Невыдача кассового чека покупателю |

• 2 тыс. руб. |

• 10 тыс. руб. |

Источник: предоставлено автором статьи

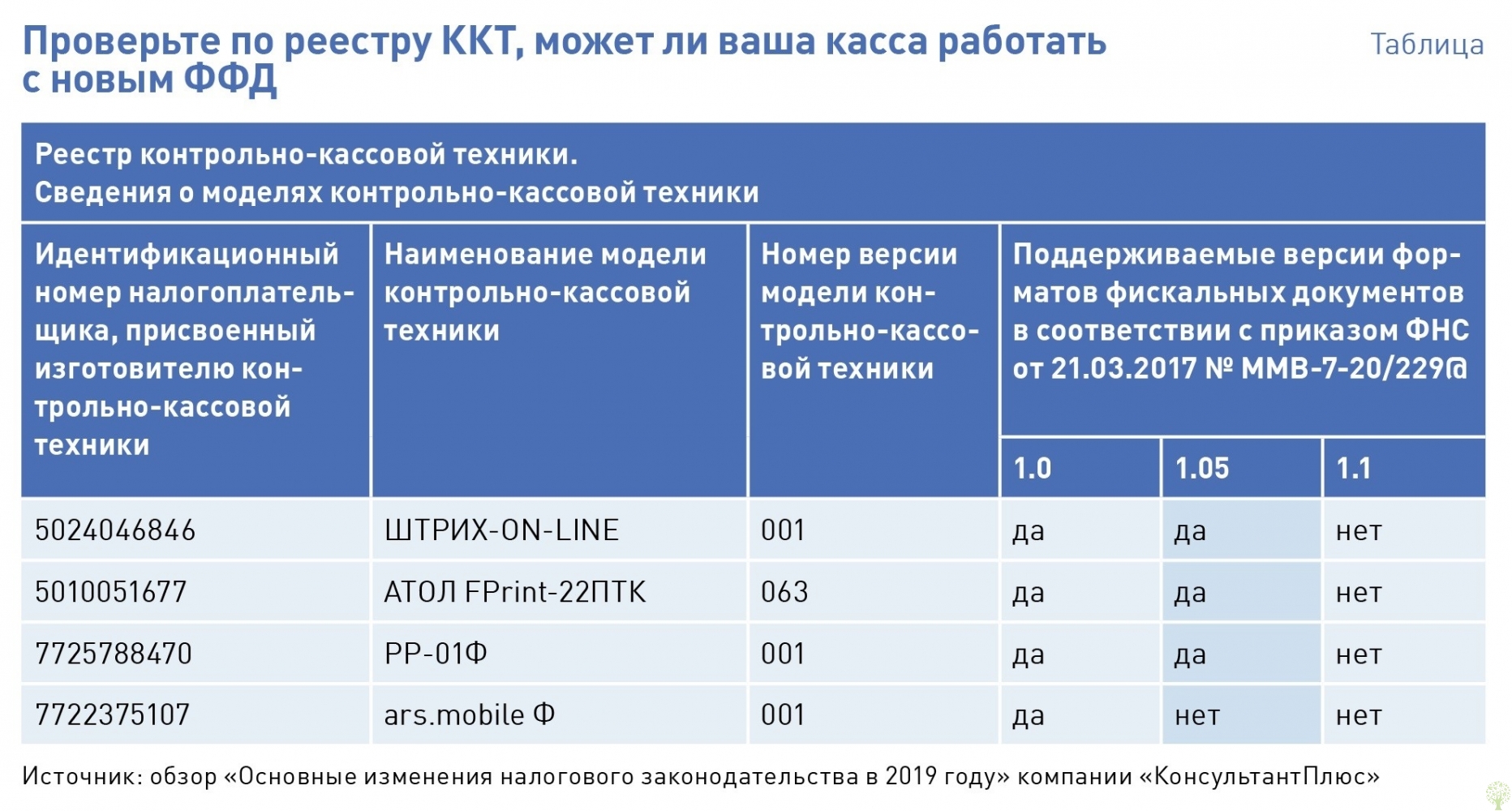

Чтобы не получить штраф, проверьте, есть ли ваша касса на сайте Федеральной налоговой службы в реестре кассовой техники, вот по этому адресу среди тех, которые можно использовать. Если вы до сих пор не обновили онлайн-кассу до версии ФФД 1.05 (таблица), то налоговая снимет ваше оборудование с учета, а вы заплатите штраф.

При повторном нарушении в 2019 году в дополнение к штрафу должностным лицам грозит дисквалификация сроком до двух лет, а организациям и ИП — приостановят деятельность на срок до трех месяцев.

Как избежать штрафа?

Если вы не успели обновить ККТ, но сами сообщили об этом в налоговую до того, как нарушение обнаружили инспекторы, то сможете избежать штрафа. Подробности — в примечании к статье 14.5 КоАП. В налоговую обращайтесь с заявлением, к которому приложите документы по возникшей ситуации. Бумагу составьте в произвольной форме. Опишите подробно факт нарушения. Также включите сведения о том, что и как исправлено. Если вы не успели сообщить в ИФНС о нарушении и его обнаружили налоговики в ходе проверки — признайте ошибку и исполните все требования инспекторов (п. 4 ст. 28.6 КоАП). Тогда штраф назначается в размере 1/3 минимально возможного размера санкции (п. 3.4 ст. 4.1 КоАП). Для компании это 10 тыс. руб. Также за первое нарушение малым и средним компаниям штраф может быть заменен на предупреждение (п. 1 ст. 4.1.1 КоАП).

Если нарушение выявили впервые, то налоговая инспекция может ограничиться предупреждением для владельцев малого и среднего бизнеса. Также выговор возможен и при повторном несоблюдении законодательных норм, но если с момента первого предупреждения прошло не менее года.